摘要

亞洲正處於轉型浪尖。世界各國的企業家與管理階層都深信,唯有保持不斷創新的商業模式,才能跟上亞洲這塊新興市場寶地快速變遷的腳步。隨著各家企業紛紛創新轉型,這些新的商業模式很可能就是下一個新的投資機會。

許多企業紛紛開始前進亞洲尋求成長及轉型的機會。隨著亞洲科技實力和基礎建設的升級、創新創業環境的提升以及消費市場的擴張,亞洲的投資前景從全球其他市場中脫穎而出。在《亞洲 2.0:投資於新機遇時代》的白皮書中,我們訪問了橫跨全球各個產業的 100 位企業家,深入了解他們對於當前企業進駐亞洲地區拓展市場之機會與挑戰的洞見。

根據調查結果,有超過三分之二的企業家認為印度擁有最大的市場開發潛力及轉型機會,中國及印尼則緊追在後,這三個國家的共通點是它們都擁有龐大的消費市場支撐,而且印度和印尼也因為中產階級人口不斷增加,消費市場的擴張還在持續。與此同時,中國在電動車製造及再生能源的領頭羊地位,有助於投資人把握亞洲的綠色成長機會。

消費市場提供的獨特機會

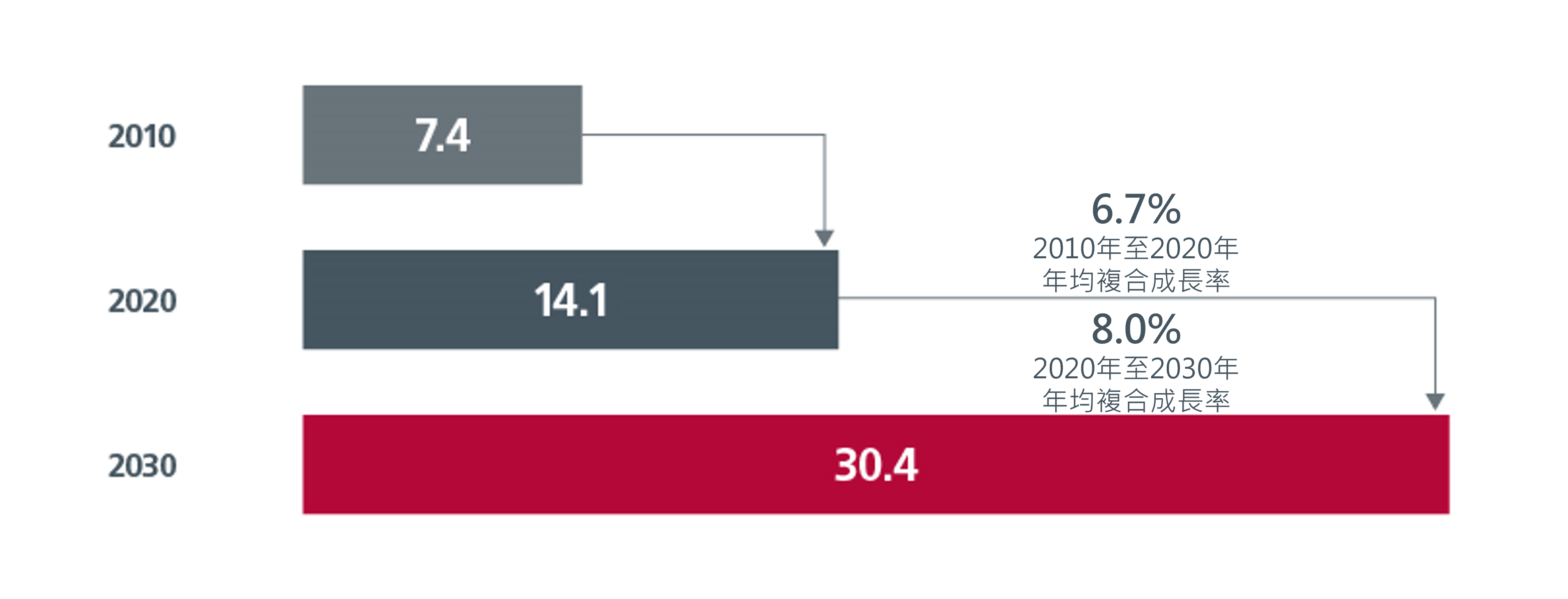

目前,全球有 55% 的消費人口位於亞洲;而且在未來十年,亞洲仍是全球成長最快速的消費市場,預期至 2030 年底,印度、中國及印尼,一共將增加超過 8.3 億名消費者1。隨著這些國家的人口成長及薪資水準上調,除了擁有強勁的內需動能,消費能力也會以更快的速度成長,預測到2030年,亞洲地區的消費支出將達到30.4兆美元。

圖 1:亞洲消費支出,兆美元

資料來源:歐睿國際,2023 年 3 月 1 日。

有 77% 的受訪企業家表示,亞洲消費族群持續增加及升級的消費習慣,是使他們選擇在亞洲尋找拓展機會的關鍵原因之一,同時也特別強調,這個趨勢為亞洲帶來許多獨特機會。

其中一個機會為亞洲地區高資產人士﹙HNWIs﹚人數不斷成長,預計在 2021 年至 2026 年年間,亞太區的高資產人數漲幅將達到 59.8%;萊坊公司(Knight Frank)的財富報告更指出,亞太區 2026 年將成為全球規模最龐大的區域性財富中心2。該趨勢也將對房地產業、醫療保健業及非核心消費業產生長遠的投資影響,因為高資產族群普遍對商品及服務有更高品質的要求。

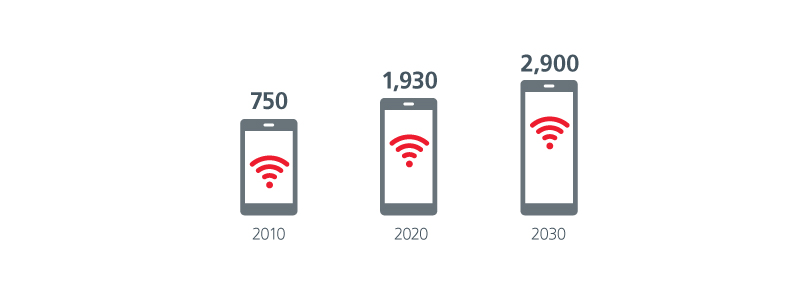

其次,由於亞洲的智慧型手機普及率高、民眾的日常生活相當依賴智慧型手機,這促使亞洲的網際網路愈趨普及。根據估計,新冠肺炎疫情期間,東南亞地區有 6000 萬人使用網路購物服務3,手機及電商直播的興起也有望催生新的消費方式和商業模式。

圖 2:亞洲主要市場的網際網路用戶4,百萬人

資料來源:歐睿國際,2023年2月24日。

另外,有受訪者認為,亞洲在全球淨零碳排放轉型過程中,具有重要地位。亞洲各國制定的淨零排放政策目標,開始積極擴建充電樁等基礎建設,電池售價下滑及效能的提升,都能提高電動車的滲透率,預計 2030 年時,整個亞洲經濟體的電動車銷量將占全球電動車總銷量的52%。5

開拓市場的關鍵推動要素

企業家也提到,亞洲下一階段的轉型勢必需要一些關鍵要素來帶動。62% 的受訪者提到亞洲需要更優質的軟硬體基礎建設;56% 受訪者認為必須持續提高國民教育程度和勞動人口的技術能力;52% 受訪者則期待經營環境繼續改善;50% 受訪者認為亞洲的產業轉型需要靠長期的政府政策支持。

亞洲在軟硬體基礎建設方面已經有顯著的進步。例如,各國政府正積極地提升數位建設,像是無線網路及資料中心等,以滿足愈來愈仰賴網路的民眾需求。在 2022 年至 2025 年間,亞太地區的電信業者合計將投入約 2,270 億美元來部署 5G 網路。近年來,印度農村地區的人才開始被挖掘與重視,促使國內網路的建設普及度快速提升,推進印度的數位化進程。

隨著勞動人口的教育程度及技術能力有所提高,亞洲地區的勞動力市場也正在發生改變。據泰晤士高等教育 2021 年世界大學排名顯示,全球前 200 名的大學中,有近三分之一的大學位於亞洲,而 2016 年僅 26%。44% 的受訪企業家也表示,計劃在未來 2 至 3 年內,對亞洲的人才和領導力發展投入資源。對數位能力的重視,為亞洲成為區域的技術人才庫奠定基石。

與此同時,各國政府為了改善整體的經營環境推出多項的政策,希望藉此鼓勵企業進駐國內開拓市場,並吸引外商直接投資流入亞洲。政策方面包括:勞動法規及稅制改革、降低企業營運成本以及放寬企業上市募資的規範,給予私人企業優惠政策能提升亞洲地區的投資吸引力。有鑑於此,有 64% 的企業家期望,未來能用透過合作關係或是以合資企業的形式,提高在亞洲的市場份額。

拓展亞洲業務將面臨的挑戰

雖然亞洲的成長潛力不容置疑,但仍存在挑戰。56% 的受訪者認為,在中美關係日益緊張的情勢下,地緣政治的不確定性是投資亞洲地區的關鍵風險。另一方面,55% 的受訪者認為,拓展亞洲業務時需要特別留意監管的限制和複雜的法律框架,因為亞洲的多樣性意味著不同的國家間,各自擁有相異的政治體制、監管制度、智慧財產權法及個人資料保護法,這些制度及法規時常成為企業進入亞洲市場的屏障。

此外,近半數的受訪者也表達出對於當前高通膨和高利率的環境可能加劇經濟不確定性的擔憂。不過相較於成熟市場,屬於新興市場的亞洲,通膨率通常較為穩定。依照過往作風,亞洲各國的央行往往較重視經濟的穩定成長。舉例來說,新加坡金融管理局在今年 4 月因為國內經濟表現疲乏,暫緩貨幣政策的緊縮腳步。

另外,亞洲也極容易受到氣候變遷和天災影響。過去的 2000 年至 2019 年間,有 37% 與氣候有關的災害發生在亞太區,是全球各區域中受天災影響最頻繁的地方。由於亞洲未來將面臨更嚴峻且更頻繁的氣候災害,大約三分之一的受訪者認為,ESG 相關議題也是拓展亞洲業務需面臨的挑戰之一。

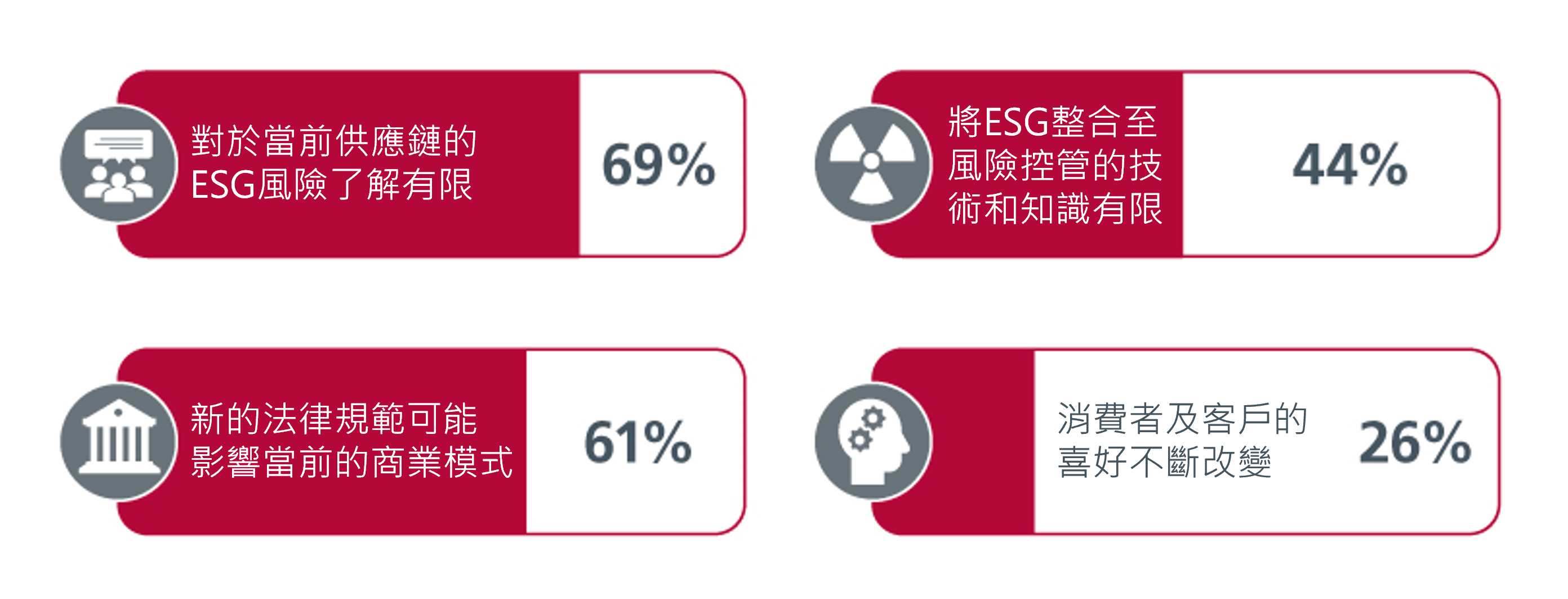

圖 3:企業家特別關注的 ESG 風險

資料來源︰瀚亞投資《亞洲 2.0:投資於新機遇時代》白皮書,截至 2023 年 5 月 11 日。

對投資人有何啟示?

隨著企業重新調整營運的商業模式,民眾的消費行為也出現改變;53% 的企業正針對亞洲不斷改變的消費行為進行調整,甚至推出新的商品及服務。隨著消費族群的收入增加,消費者對於商品的品質要求也有所提高,像是消費者更加重視所購買的商品是否健康、是否符合食品安全標準及遵守 ESG 原則。這個消費習慣的改變也創造市場對於替代食物的需求,例如「植物肉」。此外,高普及率的行動網路也帶動亞洲線上購物和數位服務需求,像是數位銀行、電子支付、先買後付(BNPL)及保險科技產品等,若能把握上述這些新興趨勢的企業,將有望從亞洲地區中受惠。

綜上所述,企業若有野心打入亞洲這塊多元市場,必須深入了解當地,並且具備足夠的資源和策略應對監管與法規的挑戰。同理,投資人若想要從亞洲的投資中獲得超額報酬,應以積極的投資策略找出富有發展潛力的企業。

1. https://www.statista.com/chart/25990/consumer-markets-growth/

2. https://www.knightfrank.com/research/article/2022-07-21-the-wealth-report-2022-10-key-highlights-pertaining-to-the-asiapacific-landscape

3. 日本經濟新聞:COVID 對東南亞數位經濟的重要影響。2021 年 11 月。

4. 主要市場包含中國、香港、印度、印尼、日本、馬來西亞、新加坡、南韓、台灣、泰國、以及越南。

5. 台灣及越南的資料無法取得。

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 10 Lower Thames Street, London EC3R 6AF.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America or with the Prudential Assurance Company, a subsidiary of M&G plc (a company incorporated in the United Kingdom).