摘要

印度佔MSCI新興市場指數的15%。預計未來十年的全球經濟成長將有五分之一由印度帶動,因此投資人不能再忽視印度的人口紅利、財富日益增加以及獨特產業優勢產生的投資機會。

印度經濟已從疫情中強勁復甦。國際貨幣基金組織預測,印度經濟將在今年成長6.1%,在所有主要經濟體中成長相對快速, 2024年將成長6.8%。預計印度將貢獻2023年全球經濟成長的15%,並在未來十年帶動五分之一的全球經濟成長。

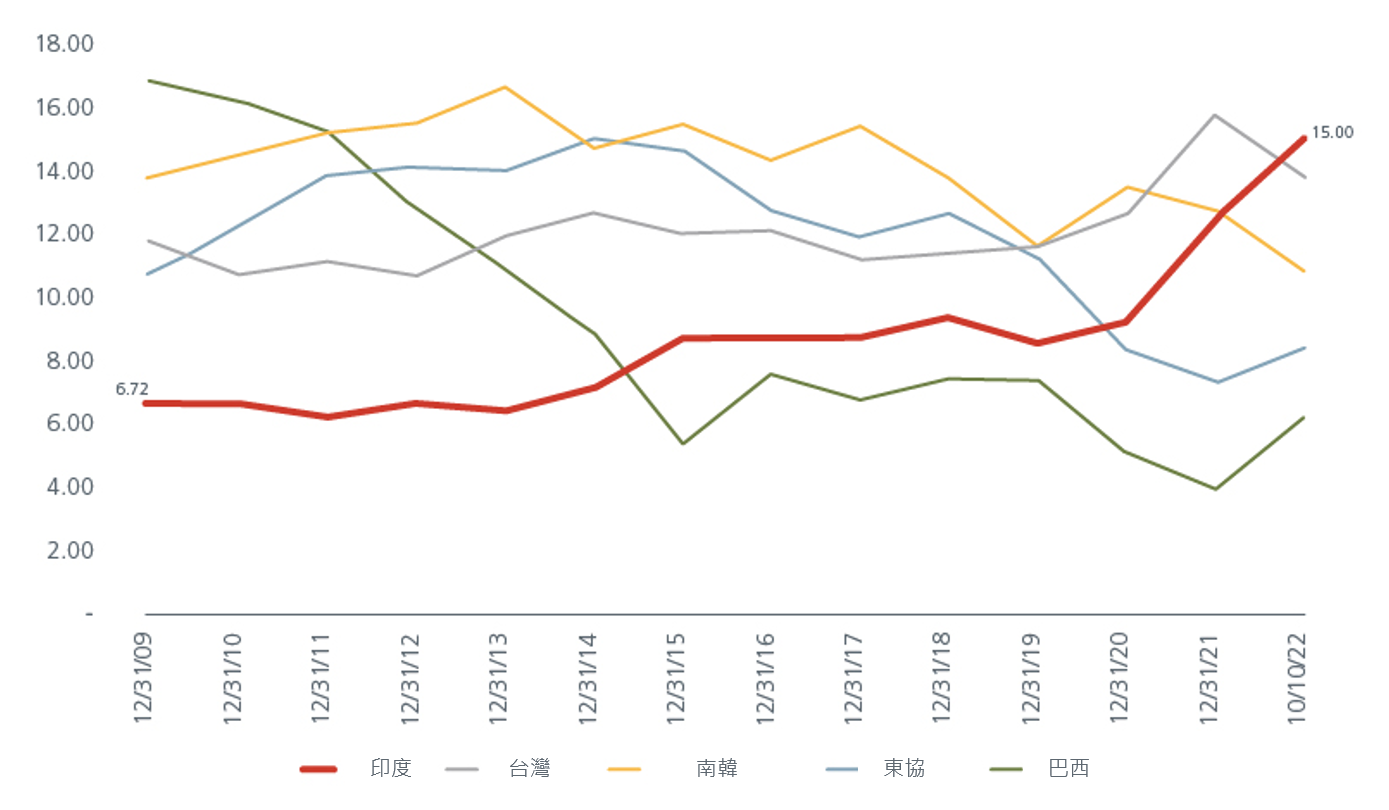

在印度致力兌現經濟發展潛力之際,其在股票市場亦有明顯進展。印度佔MSCI新興市場指數超過15%,高於2009年的6.7%,權重在MSCI新興市場指數排名第二,僅次於中國1。對於投資人而言,印度正迅速成為不容忽視的龐大市場。

圖1: MSCI新興市場指數國家/地區權重﹙%﹚

資料來源︰瀚亞投資(新加坡)有限公司。麥格理研究,2022年11月。

印度與中國:兩者並非互斥

印度Sensex指數在2022年的表現分別領先中國A股及H股市場18.1%及12.5%2。部分投資人認為,如此強勁表現是因為中國經濟放緩及房地產產業陷入困境,導致外國投資人去年減少對中國的持股。因此,有人擔心今年中國經濟重新開放帶來的樂觀情緒可能導致外國投資人的資金流出印度。

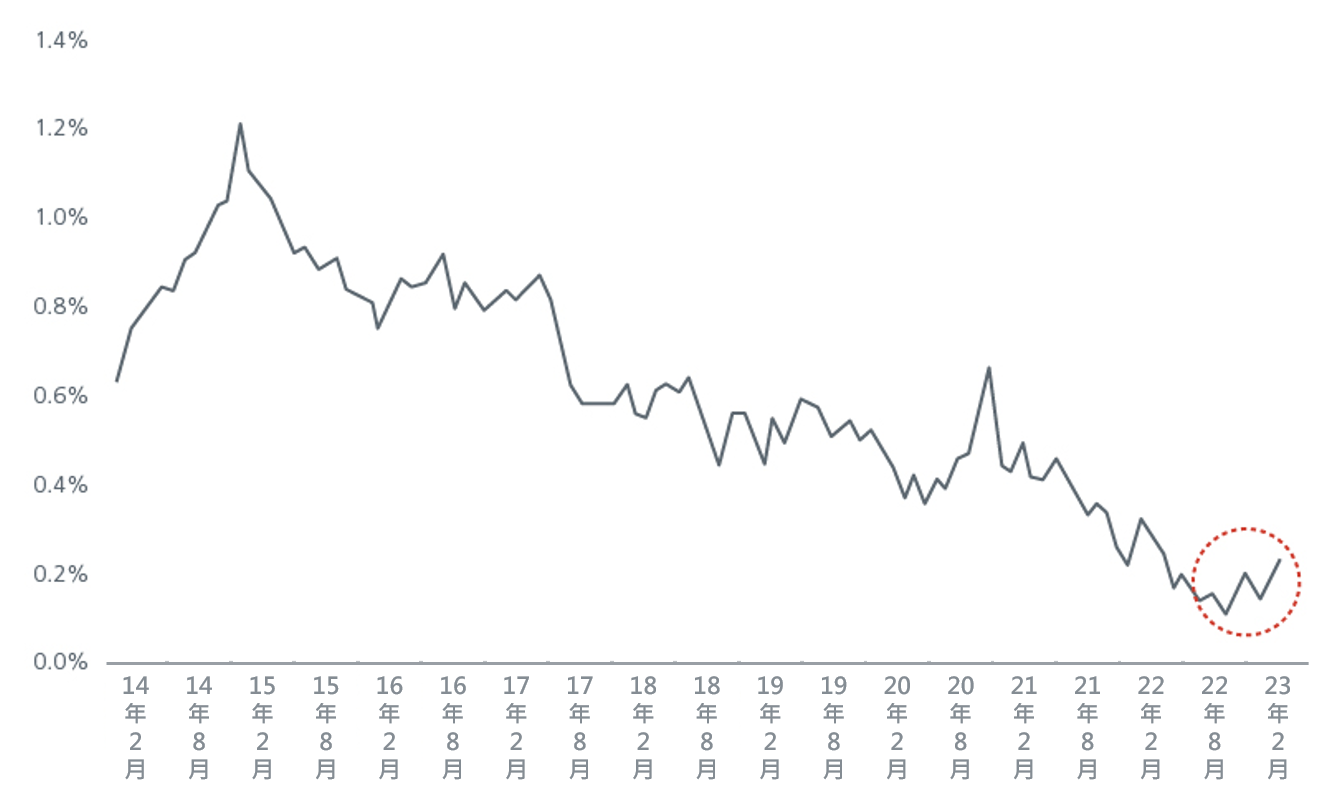

事實上,印度在2022年經歷了過去12年以來最大規模的外國投資人資金流出,而國內資金流入的增加(通常較為穩定)則為股市帶來支撐。我們認為,隨著全球投資人對新興市場的風險情緒有所改善,印度及中國均會因外國投資人資金流入而受惠。儘管新興市場基金最近了增加對印度的持股,但其平均權重仍處於多年低位,持股比重有顯著上升空間。

圖2:新興市場基金對印度的持股有上升空間

資料來源:美國銀行環球研究、美國銀行亞洲量化策略、MSCI、富時、FactSet、13F機構持股持股報告、基準指數、各國證券交易所。2023年3月。

我們認為,全球投資人無需在中國與印度股市之間作出選擇。兩個市場在不同領域提供機會,並且能在投資組合發揮互補作用。

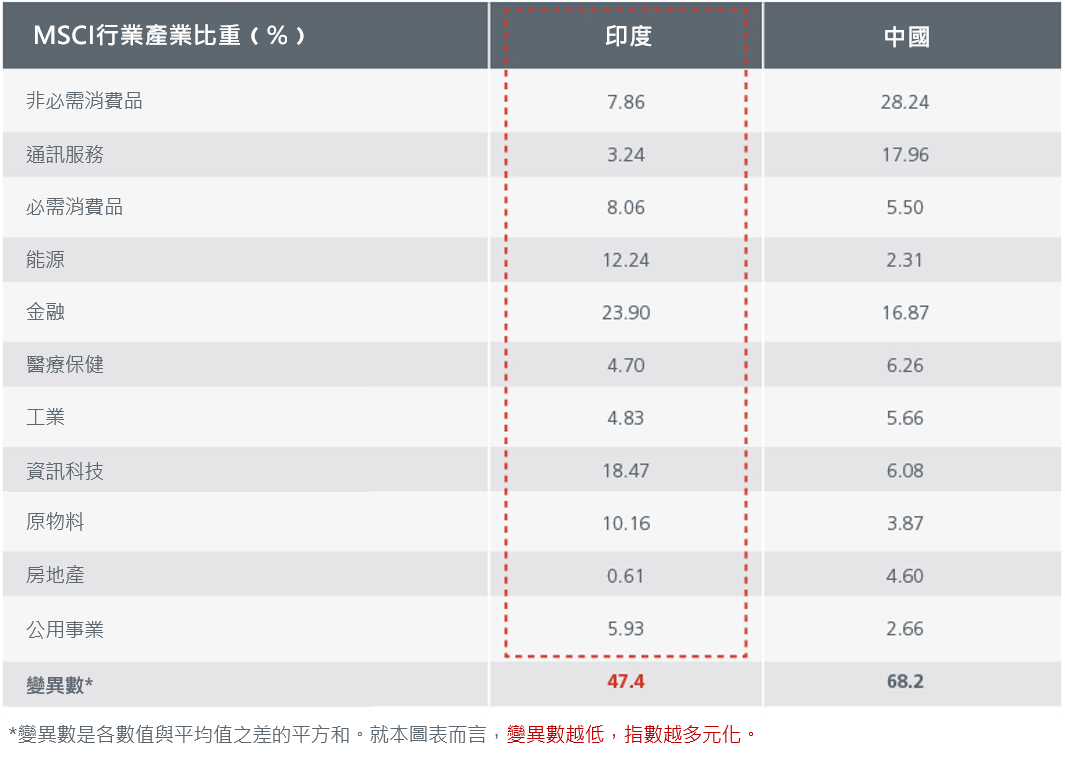

例如,MSCI印度指數側重於私營銀行以及相當依賴美國企業科技支出的資訊科技服務公司。另一方面,電子商務、遊戲平台、國有銀行及能源公司在MSCI中國指數佔更高比重。圖3顯示,非必需消費品產業佔MSCI中國指數的28%,但僅佔MSCI印度指數的8%。我們先前已強調,MSCI印度指數是亞洲及新興市場中最多元化的股票指數之一。

圖3:印度與中國的產業分佈

資料來源︰瀚亞投資(新加坡)有限公司。左圖︰MSCI。數據截至2023年2月14日。

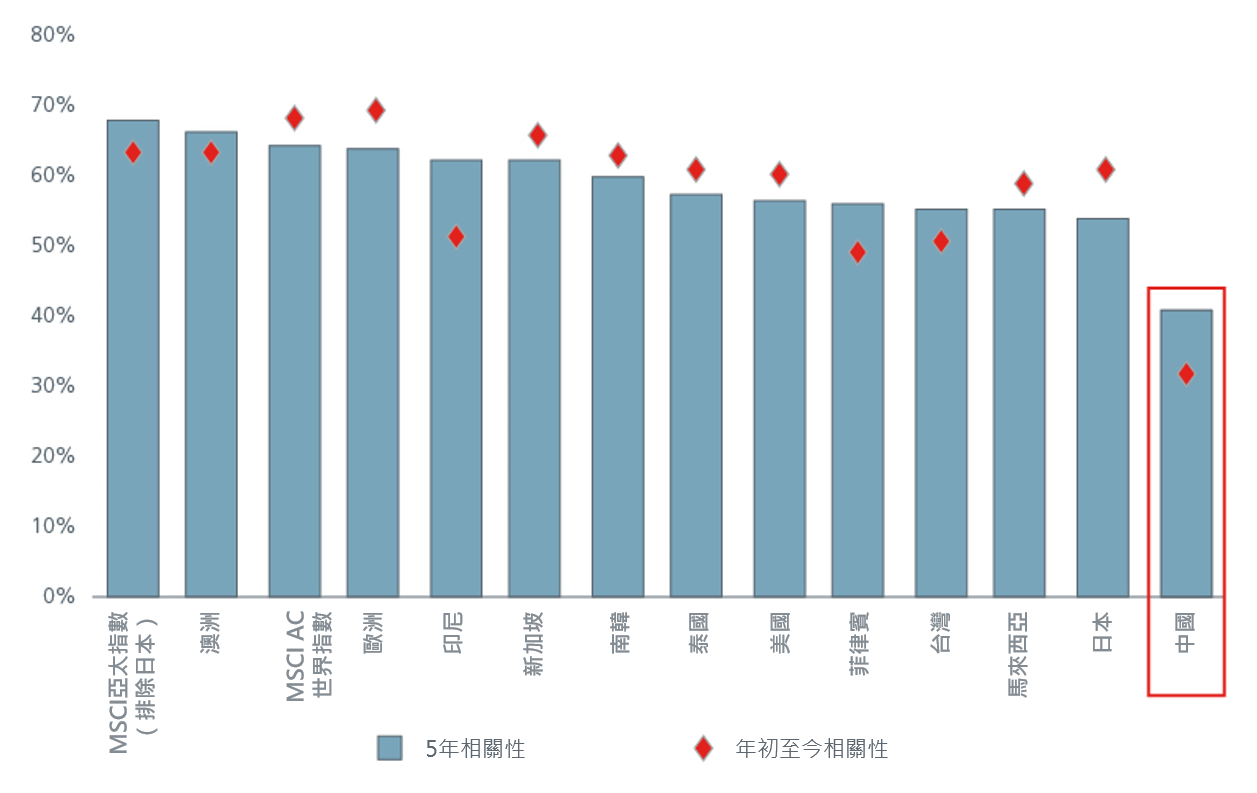

由於兩個市場的產業分佈截然不同,因此相比其他亞洲市場,兩者之間的5年相關性較低。

圖4:MSCI印度指數報酬報酬率與其他市場之間相關性

資料來源︰Factset、MSCI、高盛環球投資研究,2022年11月。本文所載資料可由投資經理酌情更改,恕不另行通知。

印度的利多因素

我們認為,中國股市與印度股市之間的相關性將維持低水準,因為除了產業分布不同以外,兩個經濟體亦處於不同的成長階段。印度即將成為全球人口最多的國家,聯合國預測印度的人口將持續成長至2050年。自現在至2050年,印度預計能提供全球六分之一以上的勞動人口(即15至64歲人口)成長。假如印度能為其年輕勞動力創造足夠就業機會,將為印度帶來龐大的人口紅利。

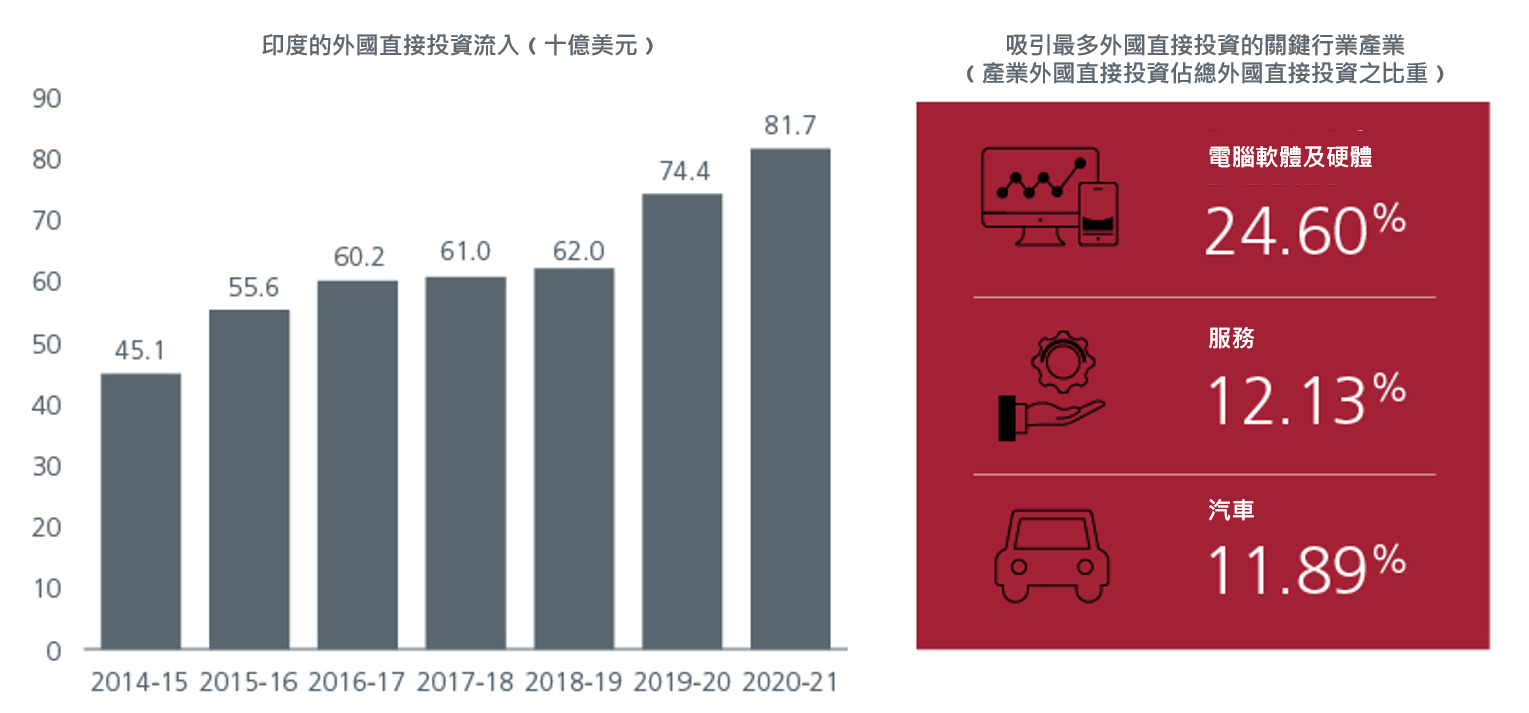

兩國的政策方向亦有所不同。中美緊張局勢加劇,使中國將重點放在促進國內消費以及提高關鍵產業自給自足。與此同時,印度正獲得強勁的外國直接投資流入,因為印度表明自己希望為尋求供應鏈多元化的公司的替代地點。印度在2021至2022財政年度獲得史上最高的外國直接投資流入總額,達848億美元。鼓勵外國製造商開始在印度生產及國內製造商擴大生產的生產鼓勵計劃有助於吸引全球公司在印度建設製造基地。與先前的計劃不同,生產鼓勵計劃更具針對性,專注於特定產業,獎勵則會根據資本支出及生產目標發放。

圖5:印度的外國直接投資流入

資料來源︰左方:中央統計局、印度儲備銀行。右方:印度商業及工業部,2023年3月。

美國及歐洲銀行業近期的波動可能導致更嚴格的貸款標準,以及成熟經濟體進一步放緩。印度較能抵禦全球需求放緩的影響,因為其出口目前佔國內生產總值不足20%。另一方面,作為印度主要出口產品的資訊科技服務的需求預計將維持相對穩健。根據觀察,過去數十年來,科技支出日益與負面總體事件脫鈎。相對於國內生產總值成長,全球資訊科技服務支出在2009年的全球金融危機期間下降至原來的三分之一,在2020年下降了80%,在2022年疫情期間下降了30%3。由於成熟經濟體的科技業薪資通膨較高,印度仍然是一個具有吸引的外包地點。

這對消費者支出及經濟成長產生重要影響,因為資訊科技產業對於印度創造就業相當重要。印度消費者日益富裕,為投資人帶來結構性投資機會。印度在快速消費品的人均支出為46美元——印尼及中國的相關支出分別高出印度2倍及3倍4。

在2023年至2024年的財政預算中,印度的資本支出增加了33%,達到10兆盧比(1,223億美元),推動了印度的基建發展。研究顯示,印度的資本支出乘數為2.45,有可能對長期經濟成長產生正面影響。金融、工業、水泥及鋼鐵等與資本支出上升週期有關的產業有望受惠。

穩健的印度

印度致力駕馭多重利多因素之際亦面臨挑戰,例如偏高的失業率及持續通膨。儘管存在這些挑戰,市場的穩健性及其在MSCI新興市場指數中不斷增加的權重反映了印度結構性走勢的吸引力。

資料來源:

1 麥格理研究。2022年11月。

2 彭博。以美元計值。

3 美國銀行研究。2023年3月。

4 印度聯合利華。

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 10 Lower Thames Street, London EC3R 6AF.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America or with the Prudential Assurance Company, a subsidiary of M&G plc (a company incorporated in the United Kingdom).