摘要

- 亞洲各國政府正在鼓勵上市公司提高股東報酬及提升市場價值,目的是惠及國內散戶投資人及儲蓄基礎。

- 有日本的企業治理行動作為先例,加上符合國家利益,中長期內中國、韓國及印度政府的改革將持續進行。潛在成果包含股息提高、股票回購增加、股本報酬率改善,以及股價波動降低。

- 國營企業、舊經濟及低成長產業將會出現變化,這類公司一般與主流趨勢背道而馳、不獲青睞,但我們認為它們是具吸引力的投資機遇。

過去十年,亞股表現落後全球其他市場。造成該現象的主要因素包含每股盈餘成長率不盡理想、地緣政治及監管風險導致的風險溢價上升,以及近期的中國經濟頹勢。

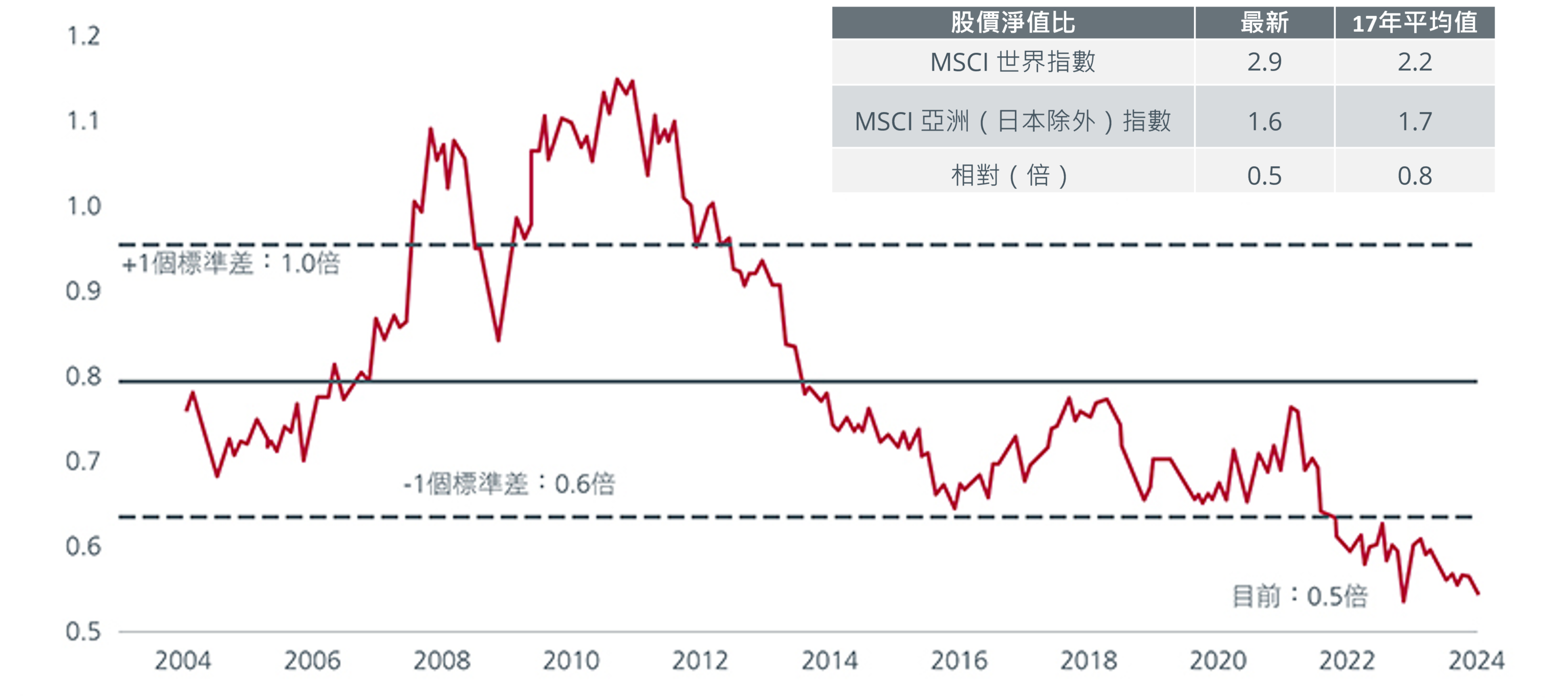

然而,政府針對上市公司推動的「企業治理改革」將成為整個亞洲區的趨勢,不僅有望提高股東報酬,也有助釋放亞洲股市許多落後領域的內在價值。畢竟,亞股估值非常具吸引力──按目前1.5 倍的回顧性股價淨值比(Trailing P/B ratio)計算,亞股的估值較 MSCI 所有國家世界指數低 50% (見圖1)1。

圖1 : MSCI 亞洲(日本除外)指數對比 MSCI 所有國家世界指數(回顧性股價淨值比)

資料來源:瀚亞投資、Refinitiv Datastream、MSCI,截至 2024 年 1 月 31 日。請注意,使用該等指數作為相應資產類別/產業過去表現的指標有其限制。呈列的過往表現或預測並不反映且不應被解釋為反映本策略未來表現或可能的表現,或以其他方式作為該等指標。散戶參與度增加

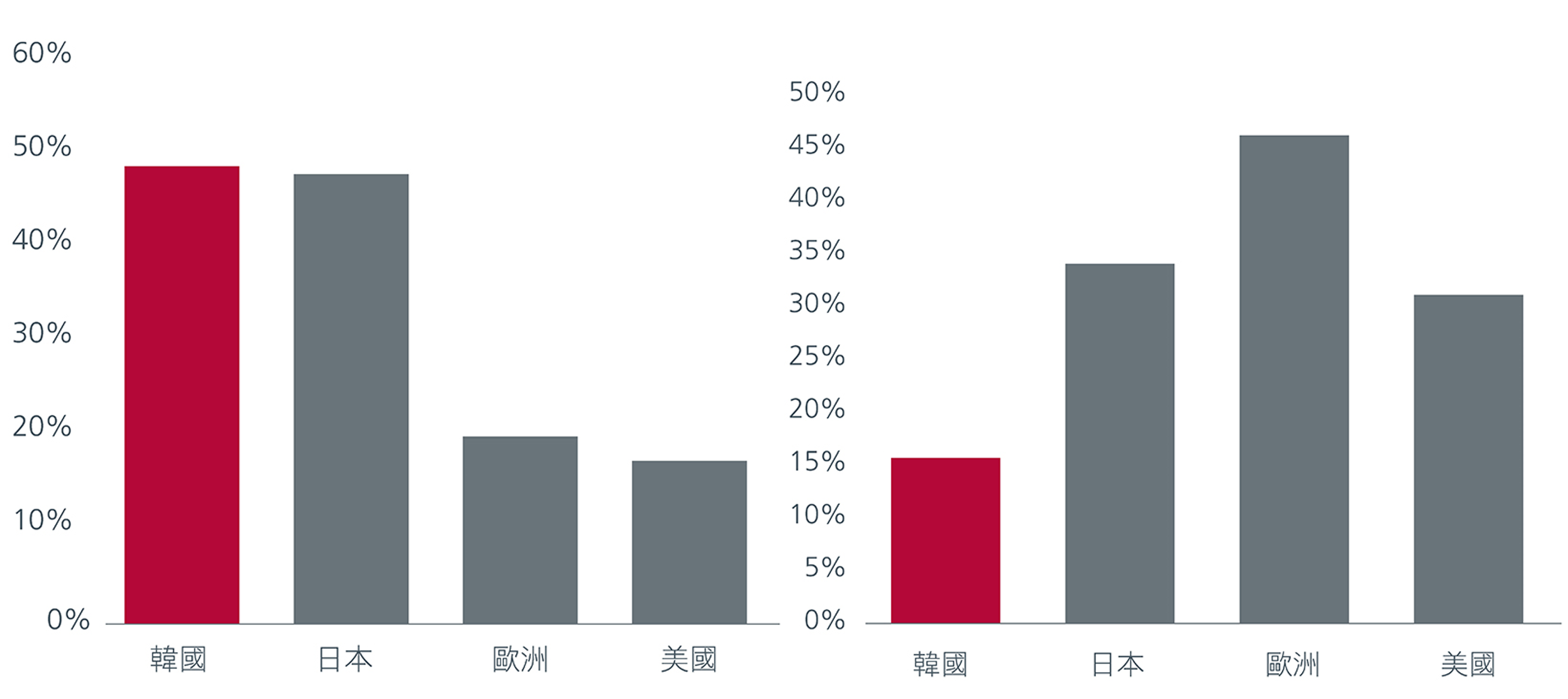

在亞洲,企業治理及國營企業的改革呼聲並非首次出現。然而,疫情後亞洲股市的散戶參與度不斷上升,代表各國政府會更加重視股市表現與估值。相比世界其他地區的股市,亞太地區的散戶參與度最高(見圖 2 、圖 3)。

圖2、3 : 股市的散戶參與度

資料來源:世界交易所聯合會。零售交易:全球趨勢及相關因素分析。Pedeo Gurrola-Perez、Kaitao Lin、Bill Speth。2022 年 9 月;Bloomberg Finance L.P.、摩根大通股票總體研究。2024 年 2 月。許多亞洲政府是其國內市場的大型持有者(直接或透過公營退休金持有),因此,它們與散戶投資人同樣希望從上市公司市場獲得更多股息。

針對困擾韓國股市已久的折價問題,韓國總統尹錫悅呼籲進行大膽的稅務改革,為少數股東提供更佳的保障。他特別指出,相較過往散戶持股量已大幅提高;新冠疫情以來,韓國散戶的數量增加逾一倍2。自尹錫悅於 2022 年 5 月上任以來,韓國政府致力於改善資本市場的慣例,包含放寬外匯市場監管以及降低股票資本利得稅。

印度方面,非實體帳戶(投資人以數位形式持有股票及證券的帳戶)規模已從 2020 年 3 月的 4,090 萬盧比增加至 2023 年 10 月的 132.3 億盧比,漲幅超過兩倍。同時,截至 2023 年 9月,印度國家證券交易所上市公司股中,散戶的直接持有比例飆升至 7.62% 的歷史新高3。

日本方面,政府最近修訂於 2014 年推出的 NISA (日本個人儲蓄帳戶)計劃,旨在鼓勵更多日本家庭進行投資。在最新的修訂版本中,政府將成長型帳戶的年度投資限額提高一倍,多達 240 萬日圓,並且永久免稅。同時,中國證監會主席表示,2022 年底,散戶約佔中國 A 股成交總額的 60%。

亞洲「增值」

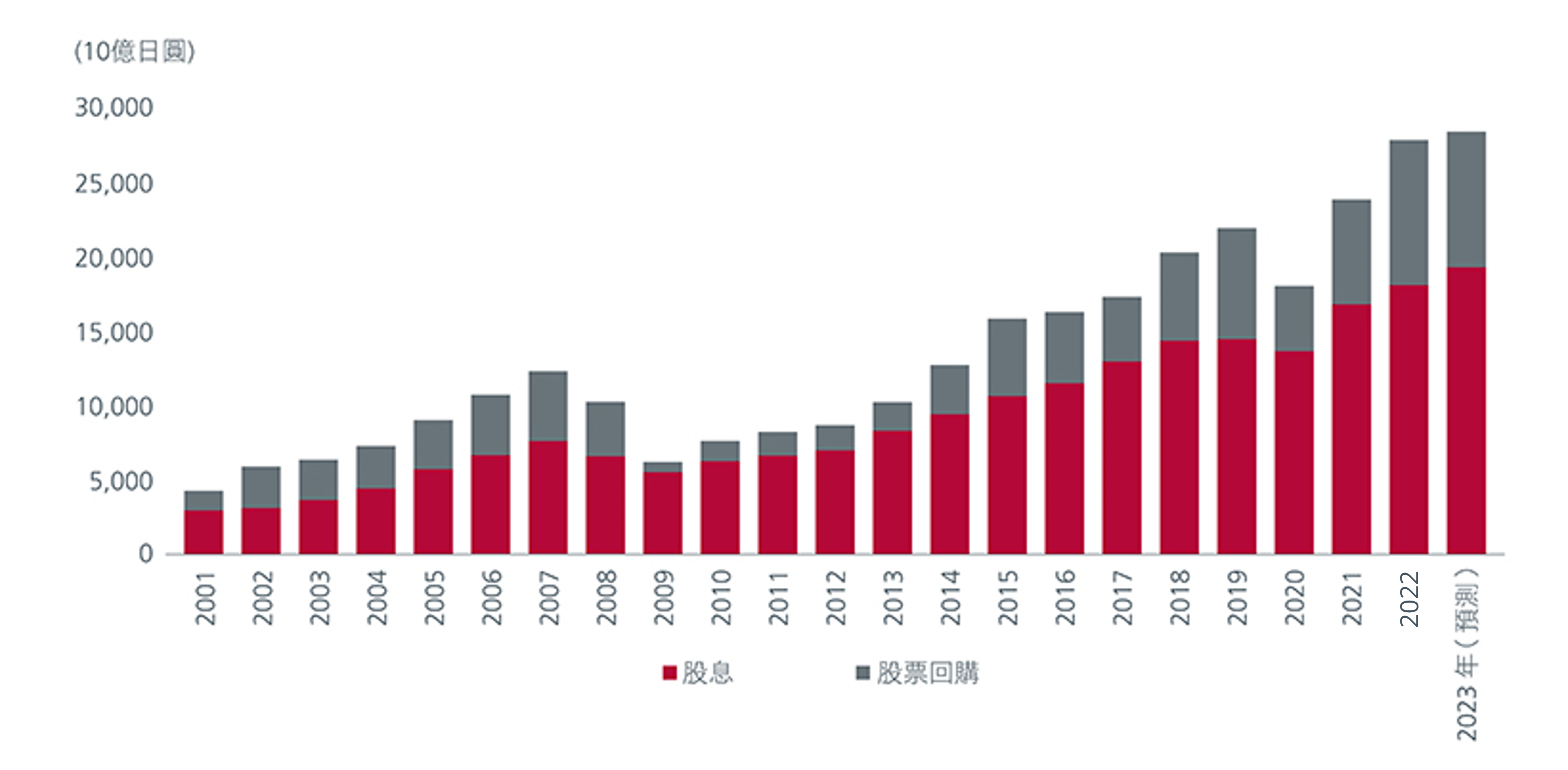

我們已經能看見企業改革成功會取得的甜美成果。2012 年,時任首相安倍晉三將企業治理改革作為其經濟策略的一環,日本的股息及股票回購量在此之後皆有所增加(見圖 4)。

2023 年初,東京證券交易所要求上市公司(尤其是股價淨值比(P/B Ratio)低於 1 倍的公司)揭露其改善計劃,對表現欠佳的公司管理層造成特別大的壓力。通縮壓力減緩、日圓疲弱以及整體經濟改善皆提振了投資人對日股的信心,但政策制定者的行動才真正改變了市場規則。亞洲許多其他國家也正在制訂各自的企業改革計劃。

圖4 : 日本企業的股息及股票回購

資料來源︰野村證券,截至 2023 年 12 月 31 日。財年 2023 年的數字為野村證券的估計數字。基於公司數據以及東洋經濟及野村證券估計數據;就財年 2021 年而言,股票回購為實際行使金額,股息為野村證券的估計數字。韓國

儘管韓國是亞洲第四大經濟體,但韓國的企業估值歷來低於亞洲及全球其他地區,該現象被稱為「韓股折價」(Korea Discount)。在撰寫本文之時,MSCI 韓國指數的股價淨值比為 1.1倍4,低於 MSCI 亞洲(日本除外)指數的 1.5 倍。這個現象由多種因素構成,包含配息率偏低、財團或大型家族企業主導市場(這些企業被認為企業治理欠佳)。圖 5 、圖 6 顯示,即便是擁有大量高現金部位的韓國公司,配息率仍遠低於日本、美國及歐洲。

圖5 : 持高現金部位的公司比例;圖6 : 配息中位數

今年 2 月,韓國金融服務委員會公佈一項旨在解決「韓股折價」的計劃細節,該計畫的三大支柱分別為:1.擬訂一套指導方針,以激勵企業自願採取措施提高股價;2.創建一個由實現價值提升的公司組成的全新基準指數,「韓國加值指數」(Korea Value-up Index);3.建構促進該計劃落實的政府支援系統。

印度

印度方面,折價現象主要集中發生在公營企業(PSU)或國營企業(SOE)。按本益比計算,截至撰寫本文時,印度公營企業指數(BSE PSU Index)相較印度 NIFTY 50 指數折價約 40% 5,而在財年2018年以前,折價 30%(見圖 7)。折價現象主要源自於股本報酬率較低、市場認為企業治理欠佳,加上政府出售股權等。

最近,隨著政府限制股權出售,同時致力於創造企業最大價值,該現象出現了變化。政府強調,為了滿足印度財政需求,將優先考慮提升公營企業價值,而非對相關企業撤資。與此同時,股票表現也被計入對公營企業高階管理層的評估項目中6。

在印度,實現企業價值最大化的形式包含促使企業進行更嚴格的內部評估、推動市場導向的決策,以及為股東(包括作為最大股東的政府)提供較高報酬。

圖7 : BSE PSU 指數本益比相對印度 Nifty50 指數本益比的折溢價

資料來源︰資料來源︰彭博。Jefferies。2024 年 2 月。圖8 : A股公司股利配發總額(10億美元)

資料來源︰彭博。美銀環球研究。2024 年 3 月。潛在受惠者

我們認為,落實公司治理改善、企業價值提升的措施後,最先被影響的就是配息率。亞洲的資產負債表是全球負債比率最低的國家之一,亞洲公司有能力在不影響資本投資成長下配發高股息。中國的中央企業響應政府的呼籲,配息率由 2018 至 2020 年的低於 45%,提升至 2021 至 2022 年的 50% 至 55% 7。

過去十年,在股票回購及註銷方面,亞洲落後於美國。這也是政府落實價值最大化的另一途徑。隨著資產負債表優化,低報酬的資本支出也不再是企業的優先考慮事項,這帶動企業更重視現金報酬,繼而提高股本報酬率。我們曾多次看到,資產負債表不良導致資本支出決策失誤及更嚴重的產業衰退。我們認為,較高的現金報酬率及股本報酬率也將減少股價波動。

上述三類公司的共同特點是,由於成長緩慢、品質較差,導致市場持負面看法,不僅過去數年對其配置較低,相關研究也較少,並存在錯誤定價情況。瀚亞的價值投資理念是基於人類情感、行為偏差會擾亂投資決策的觀點──投資人關注短期成果、推測不久後的將來,從而為成長承諾及品質認知付出過高的代價。我們看好上述三類公司的逆向投資性質,並認為它們能為我們的投資人帶來具吸引力的機遇。

1. 資料來源:Refinitiv Datastream、MSCI,截至 2024 年 1 月 31 日。

2. https://www.koreatimes.co.kr/www/biz/2024/02/602_363158.html

3. https://economictimes.indiatimes.com/markets/stocks/news/retail-play-in-listed-companies-hits-a-new-high/articleshow/105107378.cms?utm_source=contentofinterest&utm_medium=text&utm_campaign=cppst

4. Refinitiv Datastream。2024 年 2 月底。

5. Jefferies。國營企業的重新評級將更為長期 2024 年 2 月。

6. 同註 4。

7. 美銀環球研究。2024 年 3 月。

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 10 Lower Thames Street, London EC3R 6AF.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America or with the Prudential Assurance Company, a subsidiary of M&G plc (a company incorporated in the United Kingdom).