於我們的過往文章導覽亞洲的ESG數據裡,我們提出在將ESG整合至投資決策過程中時,數據往往是主要障礙之一。其中最常提到的問題包括評級機構的評分不一致,標準和指標缺乏透明度,以及數據不完善,難以做出有效的決策。

並非所有ESG數據皆得到公平衡量,亦並非所有ESG規則和條例得以清晰定義。儘管如此,由於投資人預測環境對大多數地區的影響最為深遠,致使「E(環境)」要素位居大部分ESG投資的焦點。因此,我們認為在投資決策過程中整合碳排放指標,致力改善碳強度評分,或許是迎合投資人信念或偏好的良好開端。

碳強度是由一間公司產生的碳排放量(二氧化碳排放噸數)除以該公司收益(按百萬美元計)計算得出。該數值用於衡量一間公司溫室氣體排放量與該等排放量所產生銷售業績的相關性。我們認為該數值是ESG指標中較方便採納的指標之一,因為相較其他傾向於定性的ESG指標而言,該指標更客觀,不易被操控。

實現零排放目標已成為全球共識。隨著ESG投資策略日益受到歡迎,越來越多的公司著手編制碳排放報告,令不同公司的該指標之間更具可比性。ESG指標披露備受關注,促使各個行業實行一定程度的自我管制,確保公司披露內容公平且實事求是。無論國家還是公司,都共同致力減少碳足跡,其重要性愈發凸顯,我們亦預期低碳投資組合的需求將隨之增長。

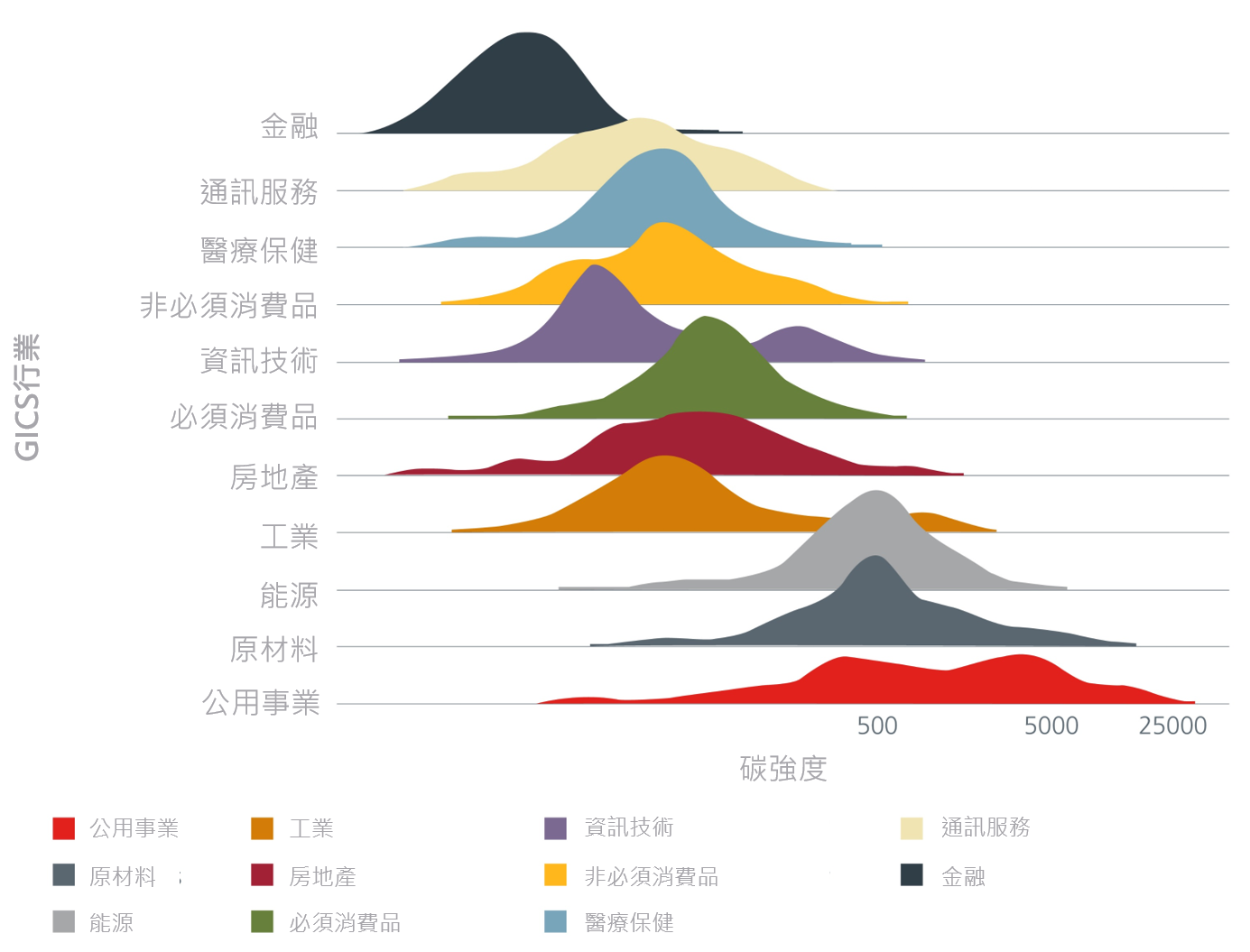

數據分佈呈偏斜效應

在本文中,我們將採用MSCI提供的碳排放數據,測量範圍包括範圍1和範圍2的碳強度數據。範圍1測量了公司營運過程中直接排放的溫室氣體,範圍2表示公司消耗電能所間接產生的溫室氣體排放量。

透過觀察MSCI AC世界指數的所有公司碳強度數據分佈,我們發現能源、材料和公用事業行業的公司較其他行業公司排放更多的二氧化碳。參見圖表1。這個結果並不令人意外。此外,這些行業的異常值較多,注意x軸被壓縮,而部分公司的評分高達25,000。

圖表1:按行業劃分的碳強度分佈

資料來源:瀚亞投資, MSCI AC世界指數的數據分佈,數據截止2021年6月30日。

簡單排除法的潛在缺陷

為便於說明,想像你是投資組合經理人,客戶要求低碳全球投資組合。根據我們的發現,要減少投資組合中的加權平均碳強度(WACI),其中一個可能的辦法是簡單地將異常值從投資組合中剔除。

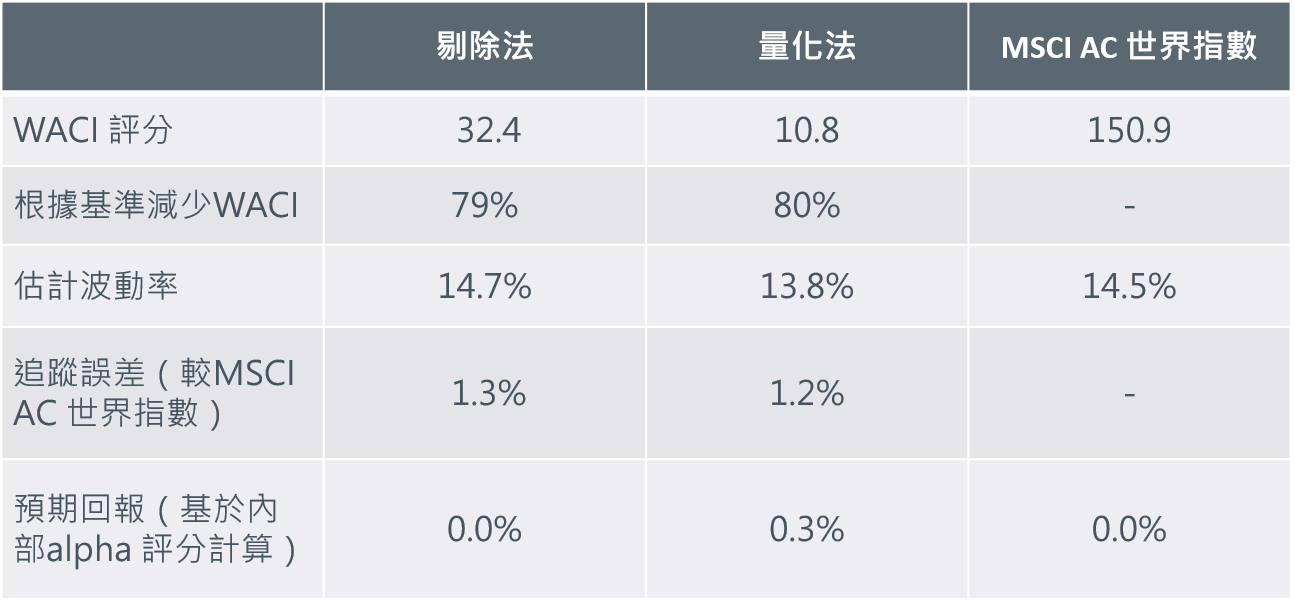

我們首先採用MSCI AC世界指數,截止2021年6月末,其WACI評分為150.9。參見圖表2。讓我們考慮下篩選法,將指數中的股票按照其相對於WACI評分的分佈進行排名。然後剔除前10%的股票,再重新計算剩餘股票的權重。

由於我們在上圖中看到的偏斜分佈,令即使只是剔除前10% 的WACI貢獻者,亦會影響最終評分中的異常值。因此,我們能夠將WACI評分減少近80%。工作完成,客戶滿意。

圖表2: WACI 評分說明

當然,這個方法可能實現了低碳投資組合,但這會不會無意間對投資組合造成其他影響?

這種簡單剔除法通常會減少公用事業、能源和材料行業的權重,因為這些行業的碳強度評分最高。一般而言,公用事業公司較許多其他行業更容易取得高股息率,且普遍認為其波動性較小。因此,簡單剔除法將導致投資組合的收益率減少,追蹤誤差和波動性增高,抵銷了投資組合擁有低碳排放公司帶來的益處。

量化策略的優勢

讓我們來考慮另一種更巧妙的方法。在量化策略中,我們採用適當的過濾因子(如流動性、市值、利潤率、篩選值等),從股票池中生成可投資公司清單。我們從清單中尋找特定目標的最佳解決方案,例如最大化預期回報或最小化預期投資組合波動率,同時亦滿足特定限制因素,例如目標利潤率或行業相關性及基於基準的國家權重。

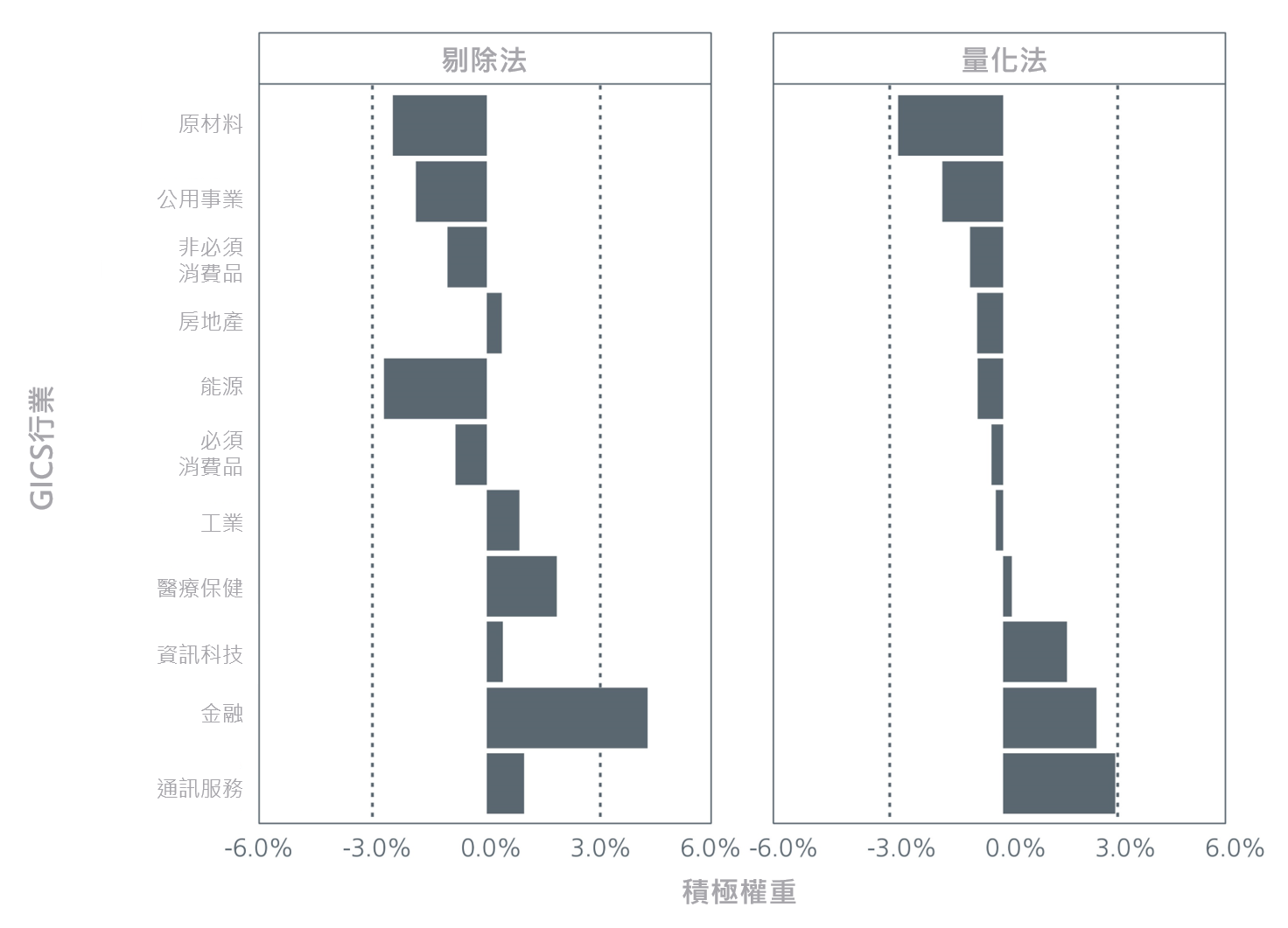

為便於說明,我們採用MSCI AC世界指數作為目標(基準),透過優化方法確保最終投資組合相對基準而言滿足若干目標並限制於一定範圍內,包括達到減少至期望的碳強度。優化目標旨在透過WACI最終評分達到30及相對於基準的低追蹤誤差等限制因素,盡量減少預期投資組合波動率。我們亦設置了各個國家和行業的相對權重,確保我們不會大幅減少或增加某些行業的權重。方案結果:我們構建了較上述剔除法更具吸引力的投資組合,確保任何行業都不會出現大幅偏斜。參見圖表3和圖表4。

儘管如此,優化方法仍存在缺陷。例如,若限制因素的限制範圍過緊,股票池不夠大,則可能無法找到滿足所有標準的投資組合。在此情況下,經理有時可能憑自我判斷,確定放寬若干限制因素。

圖表3:不同方法間的指數比較

資料來源:瀚亞投資,數據截止2021年6月30日。*預期回報乃基於內部alpha評分計算。基準是指MSCI AC世界指數。

圖表4:積極權重與基準比較

資料來源:瀚亞投資,數據截止2021年6月30日。基準是指MSCI AC世界指數。

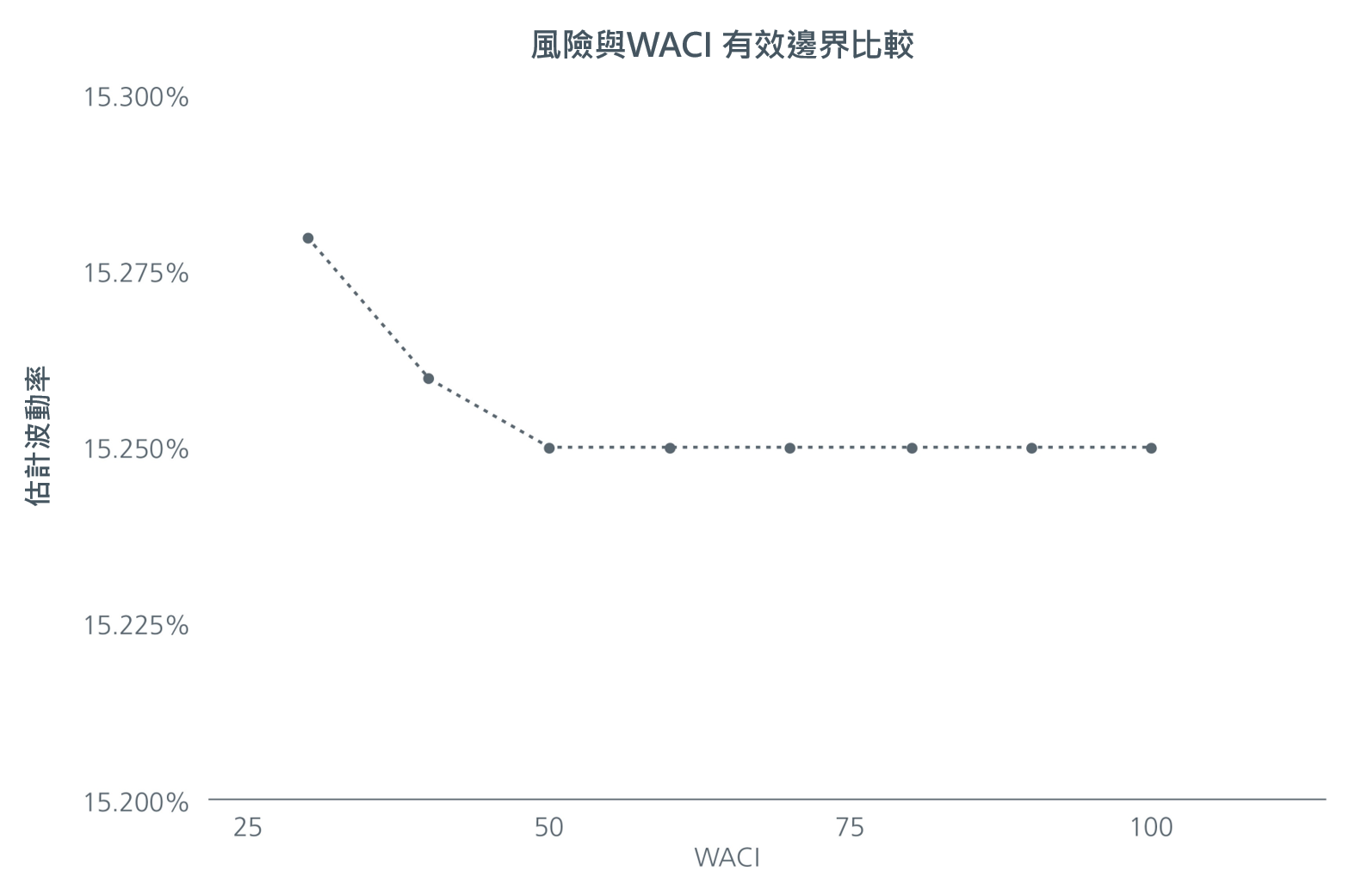

量化法的另一個優勢是靈活性更高。例如,我們能夠標出有效邊界,顯示能夠滿足WACI各個級別限制範圍的潛在的優化投資組合。減少投資組合碳強度與減少預期波動率之間的轉換變得一目了然。參見圖表5。在此情況下,我們看見有部分點沿著邊界,在此我們即能夠有效減少投資組合的碳強度評分,又無需增加投資組合的波動率。投資組合經理可以沿邊界確定同時滿足風險控制和ESG要素的某點。

圖表5:風險與WACI 有效邊界比較

透過該方法,我們可以將任何一個尋求整合一種或多種ESG指數的投資組合看作量身訂製的投資組合。由於量化法能在有效邊界線上任意一點建構投資組合,因此非常適合按照客戶的ESG需求訂製投資組合。

碳指標並非唯一

顯然,單就一種碳指標減少投資組合風險僅僅是開端。碳強度數據並非衡量投資組合溫室氣體排放的唯一途徑。此外,我們尚未考慮範圍3的排放,其反應了公司供應鏈和分銷鏈上的間接排放量。還有龐大的其他覆蓋碳排放以外範圍的ESG數據指標有待我們解決。

隨著有關ESG的事宜受到越來越多的關注,我們相信ESG數據藍圖將為量化策略投資人帶來更全面、可靠和更多可比較的數據集。無論是數量亦或類別方面,ESG數據都呈現指數級增長。量化策略能為投資流程中整合ESG因素提供有效方案。